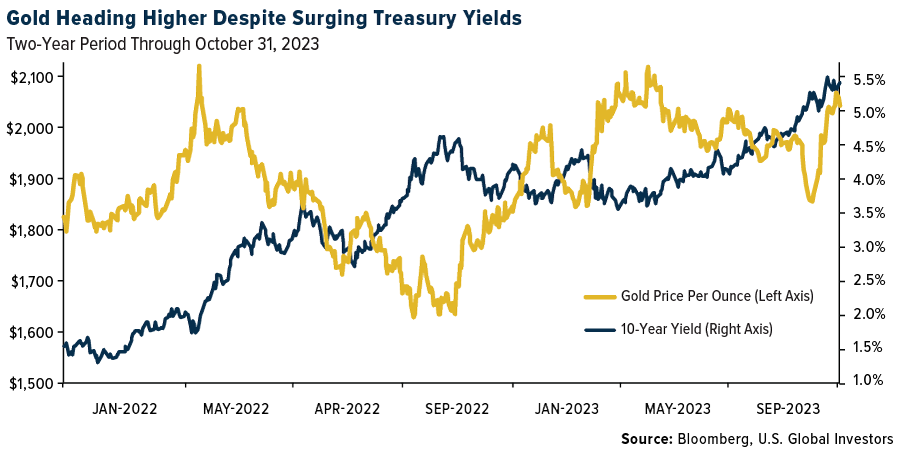

O prezo do ouro tivo o seu mellor outubro en case medio século, desafiando a dura resistencia do aumento dos rendementos do Tesouro e do forte dólar estadounidense. O metal amarelo subiu un incrible 7,3% o mes pasado ata pechar a 1.983 dólares a onza, o seu máis forte outubro desde 1978, cando saltou un 11,7%.

O ouro, un activo que non xera intereses, caeu historicamente cando os rendementos dos bonos subían. Non obstante, este ano fíxose unha excepción sobre unha serie de riscos económicos e xeopolíticos significativos, incluíndo a débeda nacional récord, o aumento da morosidade das tarxetas de crédito, os nerviosismo da recesión en curso (a pesar da insistencia de Jerome Powell en que unha recesión xa non está na Reserva Federal). previsións) e dúas guerras.

APÚNTATE AO RESEXO DE METAIS PRECIOSOS

Elaborando a súa carteira de ouro nun mercado incerto

Se cres que estas condicións seguirán estimulando a demanda de investimento de ouro, agora pode ser un bo momento para considerar obter exposición (ou engadir á súa exposición) en previsión de prezos potencialmente máis altos.

Unha palabra de precaución: o metal parece sobrecomprado agora mesmo en función do índice de forza relativa (RSI) de 14 días, polo que podemos ver algunha toma de beneficios a curto prazo. Creo que se está a establecer un forte apoio e, se as accións retroceden da bomba da semana pasada, pode ser un catalizador adecuado para unha recuperación do ouro. Teña en conta que, para o período de 30 anos, novembro foi o mellor mes para as accións, co S&P 500 aumentando unha media do 1,96%, segundo os datos de Bloomberg.

Recomendo unha ponderación do ouro non superior ao 10 %, dividida equitativamente entre lingotes físicos (barras, moedas e xoias) e accións de minería de ouro de alta calidade, fondos mutuos e ETF. Lembra reequilibrar polo menos unha vez ao ano, se non con máis frecuencia.

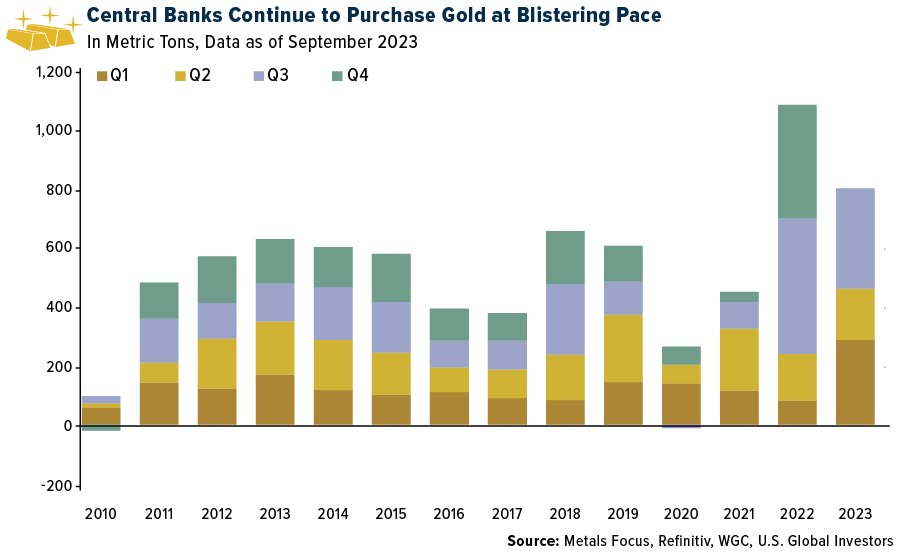

Por que os bancos centrais apostan moito polo ouro

Se aínda estás no valado, bótalle un ollo ao que foi o sector oficial. Os bancos centrais compraron un colectivo de 337 toneladas métricas de ouro no terceiro trimestre, o que supón o segundo terceiro trimestre máis grande rexistrado, segundo o último informe do World Gold Council (WGC). Ao día de hoxe, os bancos sumaron unha notable 800 toneladas, o que supón un 14% máis do que sumaron durante os mesmos nove meses do ano pasado.

A lista dos maiores compradores durante o terceiro trimestre estivo dominada polos mercados emerxentes, xa que os países seguen a diversificarse lonxe do dólar estadounidense. No primeiro lugar situouse China, que sumou 78 toneladas métricas de ouro, seguida de Polonia (máis de 56 toneladas) e Turquía (39 toneladas).

Moitas veces aconsello aos investimentos que presten atención ao que os bancos centraisdomáis que o que elesdicir,pero de cando en vez están a punto e paga a pena escoitalos.

Durante a conferencia de prensa do mes pasado, por exemplo, o presidente do Banco Nacional de Polonia (NBP), Adam Glapiński, dixo que o país de Europa do Leste seguiría comprando ouro, o que "fai a Polonia un país máis crible". O obxectivo é que o ouro sexa o 20% das reservas exteriores totais de Polonia. A partir de setembro, o ouro representaba o 11,2% das súas participacións, segundo os datos do WGC.

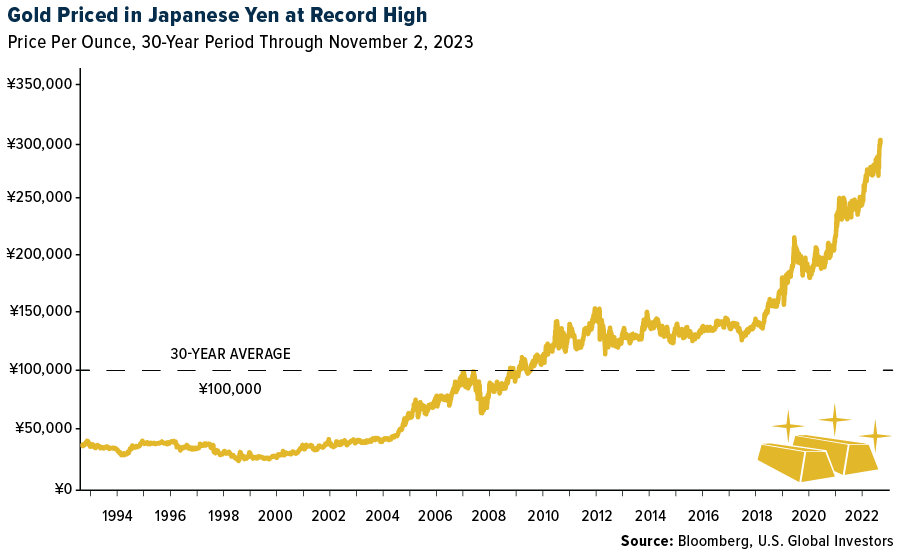

A febre do ouro de Xapón

Bótalle un ollo tamén a Xapón. O país non foi tradicionalmente un gran importador de ouro, pero os investimentos xaponeses e os fogares en xeral en xeral subiron o prezo do metal amarelo ata un novo máximo histórico de ¥ 300.000. Esa é unha diferenza substancial co prezo medio de 30 anos de algo menos de 100.000 ¥.

A medio e curto prazo, a febre do ouro de Xapón foi desencadeada principalmente pola caída histórica do ien fronte ao dólar estadounidense, o que levou aos investimentos a buscar unha cobertura contra a inflación.

Nun intento de conter o aumento dos prezos ao consumidor, o primeiro ministro xaponés, Fumio Kishida, introduciu un paquete de estímulo de 17 billóns de ¥ (113.000 millóns de dólares) que, entre outras cousas, fai recortes temporais nos impostos sobre a renda e residencias, axuda aos fogares de baixos ingresos e a gasolina. e subvencións aos servizos públicos.

Pero, como moitos de vostedes saben, a impresión de cartos por parte dos gobernos mundiais, especialmente durante a pandemia, é en gran parte a culpa da actual ola de inflación que reduciu profundamente as carteiras dos consumidores de todo o mundo. Un plan de gastos de 113.000 millóns de dólares neste momento actuará como combustible nunha fogueira.

Os fogares xaponeses parecen entendelo, xa que a súa aprobación do traballo de Kishida como primeiro ministro caeu a un nivel máis baixo histórico do 33%, segundo unha enquisa recente de Nikkei e Tokyo TV. Cando se lle preguntou sobre os posibles recortes fiscais, un enorme 65% dos participantes dixeron que eran unha resposta inadecuada á alta inflación.

Unha estratexia mellor, creo, é con ouro e accións de minería de ouro. Como o WGC demostrou varias veces, o ouro adoita saír ben durante períodos de alta inflación. Históricamente, cando as taxas de inflación superaron o 3 % —que é onde estamos hoxe— o prezo medio do ouro subiu un 14 %.

Para o período de 12 meses a partir do venres, o ouro en dólares subiu un 22%, o que supera ao S&P 500 (un 19% máis no mesmo período) e está moi por riba da inflación.

Hora de publicación: 09-nov-2023